Alors, chers pom-pom girls, laquais, apologistes, apparatchiks ℹ️ et flagorneurs des banques centrales, non, les banques centrales ne vont pas « sauver » vos bulles d’actifs précieux de l’éclatement.

Il existe une confiance fantaisiste dans le fait que les banques centrales vont une fois de plus coordonner un « sauvetage » mondial alors que les marchés échappent à tout contrôle. Ce ne sera pas le cas. Il y a plusieurs raisons à cela :

- Il n’y a pas d’incitation à coordonner les efforts, car chaque nation/région a des intérêts très différents. Chacun est confronté à un mélange différent d’inflation/déflation des actifs, de stagnation, de problèmes monétaires et d’intérêts nationaux/mondiaux concurrents.

En plus de ces intérêts divergents, une « guerre économique » de bas niveau est menée entre la Chine et les États-Unis, co-dépendants dysfonctionnels, qui sont comme un couple co-dépendant qui veut divorcer mais qui a besoin de l’autre pour payer les factures, tout en affirmant fièrement (et faussement) qu’ils peuvent facilement se passer l’un de l’autre.

- L’ère de la faible inflation est terminée, tout comme l’ère des politiques de taux d’intérêt zéro (ZIRP ℹ️). Les banques centrales sont désormais confrontées à un dilemme qu’elles se sont elles-mêmes infligé : pour relancer une croissance en berne, elles doivent abaisser les taux d’intérêt (leur « truc bizarre » qu’elles ont trouvé sur un site de spam quelque part), mais comme elles ont laissé l’inflation s’installer et que la géopolitique fait grimper les coûts réels, les astuces habituelles consistant à abaisser les taux à près de zéro et à inonder le système financier d' »argent gratuit pour les financiers », c’est-à-dire de liquidités, vont raviver l’inflation qui couve encore.

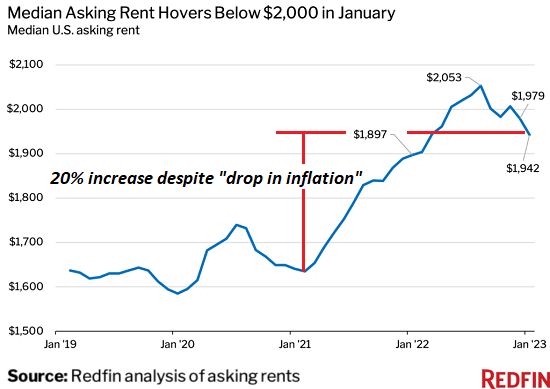

- Le jeu statistique ne peut pas cacher le fait que l’inflation continue d’écraser les salariés. Le jeu statistique consiste à mesurer l’inflation d’une année sur l’autre, comme si elle se réinitialisait magiquement chaque année. Mais ce n’est pas le cas ; toute l’inflation des années précédentes est toujours présente et pèse sur les salariés.

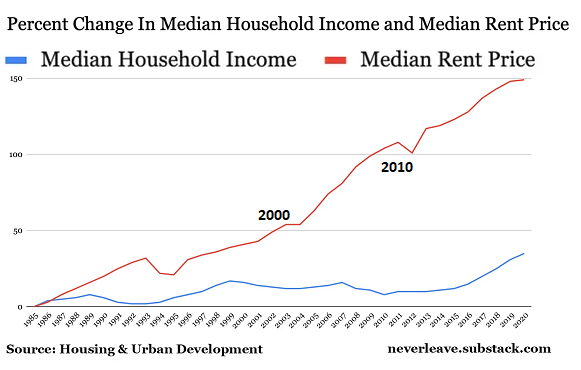

Prenons l’exemple des loyers résidentiels. Les médias financiers s’empressent de déclarer que « les loyers s’adoucissent » et que l’inflation des loyers est morte. Vous voulez dire que les loyers sont retombés à leur niveau de 2020 ? Bien sûr que non ; toutes ces augmentations gargantuesques des loyers (et autres manifestations de l’inflation dans d’autres secteurs) de ces dernières années continuent d’étrangler les locataires.

Comme le montre le graphique des loyers demandés ci-dessous, même après un « ralentissement », les loyers sont encore 20 % plus élevés, et ces augmentations continuent d’écraser les salariés.

Augmentation de 20 % malgré la « baisse de l’inflation

- Les salaires n’ont rattrapé ni l’inflation réelle, ni l’inflation des bulles spéculatives. Le graphique des loyers et des revenus des ménages reflète la triste réalité : les salaires sont à la traîne depuis 45 ans et continuent de l’être.

Revenu médian des ménages

Prix médian des loyers

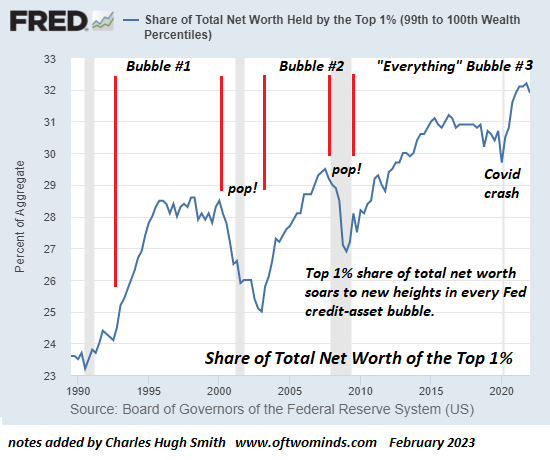

Toute la « croissance » stimulée par les banques centrales s’est retrouvée dans la richesse des 10 % les plus riches, et non dans les revenus du travail de la population. Cette réalité est enfin entrée dans la conscience du public, et les banques centrales ne peuvent donc plus s’en prendre à la richesse des 10 % les plus riches sous prétexte de « stimuler la croissance économique ».

J’ai publié à de nombreuses reprises le graphique de l’expansion stupéfiante de la richesse des 1 % les plus riches : c’est le seul résultat fondamental de la restructuration des mesures de relance et d’intervention des banques centrales.

La part des 1 % les plus riches dans la valeur nette totale atteint de nouveaux sommets dans chaque bulle des actifs de crédit.

Part de la valeur nette totale des 1% les plus riches

- Les extrêmes déstabilisants de l’inégalité des richesses et des revenus générés par les banques centrales sont désormais des entraves à leurs options politiques. Tout ce que les astuces des banques centrales ont fait, c’est allumer une fusée sous l’inégalité des richesses et des revenus qui s’est ensuite déversée sur le marché du logement, l’empoisonnant en concentrant la propriété du parc immobilier dans les mains de sociétés rapaces propriétaires de taudis et des 10 % les plus riches qui se sont emparés de centaines de milliers de logements pour en faire des locations de vacances à court terme, des propriétés d’investissement et des dépotoirs spéculatifs pour leur « capital excédentaire ».

Notez ma question sur le graphique de la propriété de la Fed sur les titres adossés à des créances hypothécaires (MBS ℹ️) qui est passée de zéro à 2,6 trillions ℹ️ de dollars en quelques années : comment avons-nous survécu avant la stimulation constante de la Fed / l’intervention au nom des entreprises et des 10 % les plus riches ?

Alors, les pom-pom girls des banques centrales, les laquais, les apologistes, les apparatchiks et les sycophantes : non, les banques centrales ne vont pas « sauver » vos bulles d’actifs précieux de l’éclatement. Chaque « sauvetage » des banques centrales a entraîné une distorsion supplémentaire du système financier et de l’économie, au détriment de la population et de la stabilité sociale.

Les coûts et les conséquences des distorsions des banques centrales sont enfin apparus au grand jour. Les vautours tournent autour des bulles d’actifs, attendant l’occasion de s’emparer des carcasses de tous ceux qui pensaient que « les économies des banques centrales et les bulles d’actifs sont éternelles ».

Quant aux autres, ils sont livrés à eux-mêmes. Personne ne nous « sauvera ». La bonne nouvelle, c’est qu’il s’agit d’une formidable occasion d’accroître notre autonomie et de réduire notre exposition à des risques que nous ne contrôlons pas.

Ceux qui se dirigent vers la sortie murmurent : « J’ai un très mauvais pressentiment« .